海外房产赠予税怎么算(海外房产赠予税怎么算的)

- 房产

- 2025-08-27

- 30

了解各国税率及计算方法

随着全球化的发展,越来越多的中国家庭在海外购置房产,不仅为了投资,也有为了子女教育、养老等目的,海外房产的赠予税问题往往被忽视,成为许多家庭在传承财富时面临的一大难题,本文将为您详细介绍海外房产赠予税的计算方法,帮助您了解不同国家的税率及计算方式。

什么是海外房产赠予税?

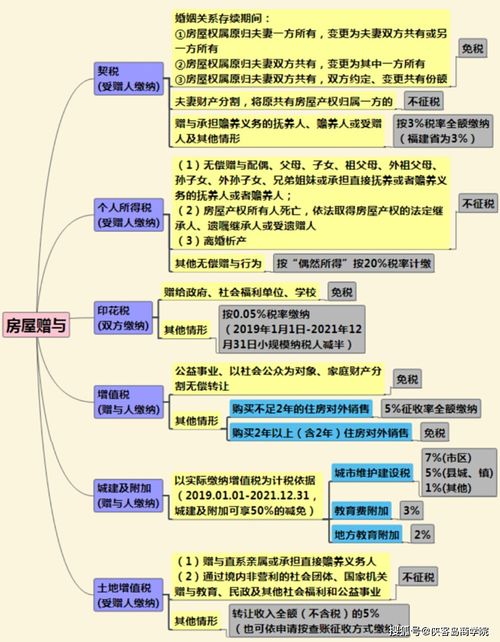

海外房产赠予税是指个人将海外房产无偿赠与他人时,根据赠予行为发生的国家或地区的法律规定,对赠予人征收的税费,不同国家和地区对赠予税的规定有所不同,税率、计算方法等也存在差异。

主要国家和地区的海外房产赠予税计算方法

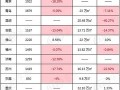

美国

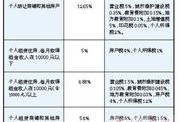

在美国,赠予税和遗产税合并征收,称为遗产和赠予税,赠予税的税率为35%,但每年有一个10万美元的赠予税免税额,计算公式如下:

应纳税额 = 赠予金额 - 免税额

英国

英国对海外房产赠予征税,税率为40%,但赠予人在赠予前五年内去世,其赠予可能被追征,计算公式如下:

应纳税额 = 赠予金额 - 免税额

澳大利亚

澳大利亚对海外房产赠予征税,税率为30%,赠予人在赠予前五年内去世,其赠予可能被追征,计算公式如下:

应纳税额 = 赠予金额 - 免税额

加拿大

加拿大对海外房产赠予征税,税率为20%,赠予人在赠予前五年内去世,其赠予可能被追征,计算公式如下:

应纳税额 = 赠予金额 - 免税额

新加坡

新加坡对海外房产赠予征税,税率为16%,赠予人在赠予前三年内去世,其赠予可能被追征,计算公式如下:

应纳税额 = 赠予金额 - 免税额

如何降低海外房产赠予税?

合理规划赠予时间

赠予税的追征期限不同,合理规划赠予时间可以降低税负,在美国,赠予前五年内去世的赠予可能被追征,在赠予前五年内尽量避免大规模赠予。

利用免税额

各国都有一定的赠予税免税额,合理利用免税额可以降低税负,在美国,每年有10万美元的赠予税免税额。

设立家族信托

通过设立家族信托,可以将海外房产的控制权转移给信托,降低赠予税风险。

海外房产赠予税的计算方法因国家和地区而异,了解各国税率及计算方法对于降低税负至关重要,在海外购置房产时,应充分考虑赠予税问题,合理规划财富传承策略,以确保家族财富的稳定传承。